Jedes Jahr gewähren deutsche Unternehmen ihren Kunden Kredite von rund 400 Mrd. €, indem sie Waren liefern und/oder Leistungen erbringen, die sie nicht sofort bezahlt bekommen. Damit bewegen sich Industrie, Handel und Dienstleister als Kreditgeber in derselben Größenordnung wie die Banken mit sämtlichen kurzfristigen Krediten.

Die Konjunktur in Deutschland, aber auch weltweit, trübt sich ein. Damit wächst die Gefahr, dass wichtige Abnehmer ihre Rechnungen nicht mehr zahlen können oder wollen. Mit einer Warenkredit-, Exportkredit- oder auch Investitionsgüterkreditversicherung können sich Lieferanten für den Fall, dass ihre Abnehmer ihre Rechnung nicht bezahlen, vor den damit verbundenen finanziellen Folgen schützen.

Offene Forderungen sind Risikokapital!

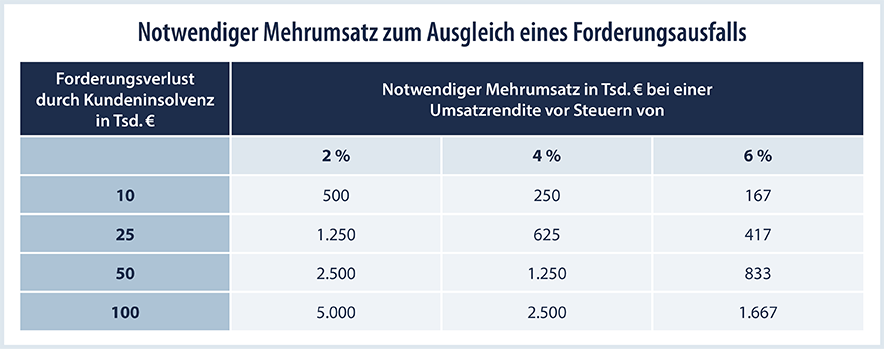

Bei Insolvenz des Schuldners geht der Gläubiger in vielen Fällen leer aus. Wie häufig das passiert, zeigen die Wirtschaftsnachrichten. Die Zahl der Insolvenzen steigt – und immer wieder sind bei Pleitemeldungen auch große und bekannte Firmen dabei. Zurück bleiben die unterschiedlichsten Lieferanten und Dienstleister, deren Rechnungen nicht bezahlt werden, die aber für den erledigten Auftrag oft im Vorfeld erhebliche Material- und Personalkosten aufbringen mussten. Das bedroht die Liquidität. So ist es nicht verwunderlich, dass Forderungsausfälle viele gesunde Unternehmen in die Folgeinsolvenz treiben.

Die schlechte Zahlungsmoral ist ein ebenfalls zunehmendes Problem. Unternehmen gehen in Vorleistung und sind in der Folge auf verlässliche, pünktliche Zahlung angewiesen. Fällige, aber unbezahlte Rechnungen können gerade für kleine und mittlere Unternehmen ein existenzbedrohendes Risiko darstellen. Gerät ein größerer Kunde in Zahlungsschwierigkeiten oder ist nicht bereit, seine Rechnungen zu begleichen, können auch gesunde Betriebe die Folgen zu spüren bekommen. Es ist mehr als ärgerlich, wenn Sie Ihre Dienstleistung erbracht haben, aber Ihr Geld nicht bekommen.

Jede Großzügigkeit Ihren Kunden gegenüber muss dem Risiko angemessen sein, denn Sie binden das Kapital Ihres Unternehmens. Da es in der täglichen Praxis nicht ausbleibt, Wagnisse einzugehen und den Kunden Zugeständnisse zu machen, empfehlen wir den Abschluss einer Warenkreditversicherung mit integriertem Inkasso für den Fall der Fälle. Diese bietet den notwendigen Schutz vor den Folgen von Forderungsausfällen für Ihr Unternehmen und reduziert diese auf ein Minimum.

Was können Sie versichern?

Grundsätzlich sind alle Forderungen aus Warenlieferungen, Werk- und Dienstleistungen eingeschlossen. Auch Fabrikations- und Forderungsrisiken aus Verkäufen von Maschinen und Anlagen können versichert werden. Der Schutz vor Forderungsausfall sichert Sie zudem weltweit ab, nur wenige Staaten sind ausgenommen.

Ihre Vorteile

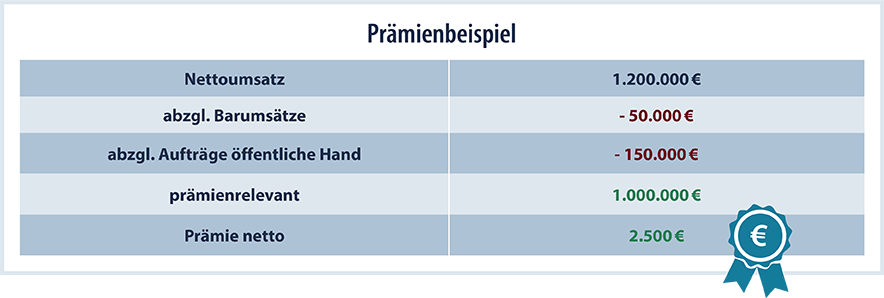

- Attraktive Prämie auf Grundlage des Nettoumsatzes

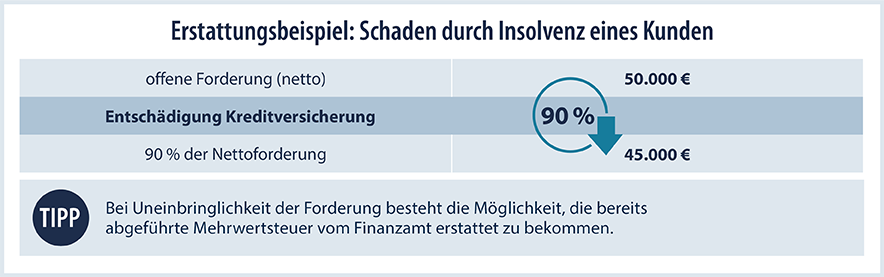

- Entschädigungsleistung in Höhe von 90 % der Nettoforderung

- Vorzeitige Entschädigung bei Zahlungsverzug

- Einschluss des Fabrikations-/Vorfertigungsrisikos möglich

- SVerbesserung der eigenen Bonität durch abgesicherten Forderungsbestand

- Einfaches Handling durch Onlinesystem

- Abtretung der abgesicherten Forderungen an die Hausbank möglich

Frühzeitige Leistung sichert Ihre Liquidität

Ihr besonderer Vorteil: Eine Kreditversicherung entschädigt Sie bereits beim sogenannten Nichtzahlungstatbestand – also schon vor Eröffnung eines gerichtlichen Insolvenzverfahrens.

Der Nichtzahlungstatbestand ist gegeben, wenn es dem Inkassounternehmen nicht gelungen ist, Ihre versicherte Forderung innerhalb einer vereinbarten Frist nach Auftragserteilung vollständig einzuziehen.

Selbstverständlich leistet der Schutz vor Forderungsausfall auch bei

- Eröffnung eines gerichtlichen Insolvenzverfahrens über das Kundenvermögen bzw. dessen Abweisung mangels Masse

- Abschluss eines außergerichtlichen Liquidations- oder Quotenvergleichs mit sämtlichen Gläubigern

- Feststellung der Annahme eines Schuldenbereinigungsplanes durch das Insolvenzgericht

- gegebenenfalls auch bei fruchtloser Zwangsvollstreckung

Zusagen in Sekunden: Kreditanfrage per Onlinesystem

Sie wünschen die Zusage für eine Kreditanfrage meistens möglichst sofort. Hier sind die Onlinesysteme der Kreditversicherer ideal: 80 % aller Inlandsanfragen werden via Internet in Sekunden entschieden.

Eine weitere wichtige Ergänzung zur Kreditversicherung ist die Anfechtungsversicherung

Muss ein Kunde Insolvenz anmelden, ist man froh über jede von ihm noch vorher bezahlte Rechnung, getreu dem Motto „Was man hat, das hat man“. Leider ist die Freude aber nicht in jedem Fall berechtigt, denn unter bestimmten Umständen kann der Insolvenzverwalter selbst vor Jahren geleistete Zahlungen von Ihnen zurückverlangen.

Wachsende Gefahr der Insolvenzanfechtung

Im Ernstfall bleiben also nicht nur die letzten Rechnungen eines insolventen Kunden unbezahlt. Weitaus schwerwiegender und existenzgefährdender können die Rückforderungen des Insolvenzverwalters sein. Dass diese sogenannten Insolvenzanfechtungen ein wachsendes Problem sind, zeigen Umfragen des Bundesverbands Credit Management. Früher waren unter den befragten Unternehmen noch knapp zwei Drittel betroffen. Aktuellere Zahlen zeigen, dass das mittlerweile auf mehr als drei Viertel aller Firmen angestiegen ist! Und in rund einem Drittel der Fälle lag die Forderungssumme bei mehr als 100.000 €.

Rückgriff auf vier Jahre

Die Anfechtung bereits beglichener Forderungen betrifft in der Regel die letzten Monate vor Beantragung des Insolvenzverfahrens. Aber es kann noch schlimmer kommen:

Anfechtung wegen Vorsatz

Nach derzeitigem Insolvenzrecht lassen sich Zahlungen der letzten vier Jahre vor Beantragung des Verfahrens anfechten – insbesondere, wenn Sie als Gläubiger den Vorsatz des Schuldners kannten, andere Gläubiger zu benachteiligen. Diese Kenntnis wird nach dem Gesetz schon vermutet, wenn Sie wussten, dass möglicherweise die Insolvenz drohte.

Die Beweislast liegt bei Ihnen

Nach der aktuellen Rechtslage ist eine Zahlung anfechtbar, wenn Sie als Gläubiger den Vorsatz des Schuldners kannten, andere Gläubiger zu benachteiligen. Das wird nach dem Gesetz schon vermutet, wenn Sie wussten, dass bei ihm die Zahlungsunfähigkeit eingetreten war.

Hierfür muss der Insolvenzverwalter hinreichende Beweisanzeichen vorbringen, z. B. teilweise ausbleibende oder schleppende Zahlungen, nicht eingehaltene Ratenzahlungsvereinbarungen oder eigene Erklärungen des Schuldners, fällige Verbindlichkeiten nicht begleichen zu können, die in ihrer Gesamtschau zu würdigen sind.

Nur wenn Sie im Gegenzug beweisen können, dass Sie später davon ausgehen durften, der Schuldner habe seine Zahlungen an alle seine Gläubiger wieder aufgenommen, kann die Kenntnis von der eingetretenen Zahlungsunfähigkeit wieder entfallen. Dies gelingt in der Regel nicht.

Die Anfechtungsversicherung ist denkbar einfach: Sie entscheiden, in welcher Höhe sich Ihr Unternehmen absichern möchte, und buchen ein entsprechendes Sicherheitspaket.

Bis zur Höhe Ihrer Versicherungssumme sind dann jährliche Schäden aus Insolvenzanfechtungen gedeckt – für einen Anfechtungszeitraum von bis zu vier Jahren. Auch eventuelle Rechtskosten werden anteilig übernommen.