Das Wichtigste schützen: Was passiert, wenn uns eine Krankheit oder ein Unfall eine Zeit lang nicht mehr arbeiten lässt? Und wie sind wir darauf vorbereitet, wenn wir zwar alt werden, aber nicht gesund bleiben und fremde Hilfe benötigen? Wie ist meine Familie im Todesfall versorgt?

Alters- und Risikovorsorge gehören zu den wichtigsten Themen der Finanzplanung. Wir machen einen Fakten-Check mit unseren Vorsorgeexperten Britta Harden und Heiko Juschkus.

Britta Harden: Ganz und gar nicht. Nie waren Rentenversicherungen als Altersvorsorge in ihrer Gestaltung flexibler. Natürlich handelt es sich um einen langfristigen Sparvorgang, der am Ende einen Teil der Finanzierung des Lebensstandards im Ruhestand sicherstellen soll. Daher sollte dieser Sparvorgang sicherlich eine gewisse Kontinuität haben. Dennoch stellen sich Altersvorsorgetarife in heutigen Zeiten auf die Veränderung in den Lebensbiografien ein und bieten für Zuzahlungen, Entnahmen, Erhöhung oder Reduzierung des Sparbeitrags oder temporäre Aussetzungen die maximal mögliche Flexibilität.

Britta Harden: Nur weil das Unfallrisiko vielleicht geringer ist als bei einem Dachdecker, ist es das Risiko der Berufsunfähigkeit nicht. Die Berufsunfähigkeit tritt ein, wenn Sie länger als 6 Monate Ihre Tätigkeit zu mehr als 50 % nicht mehr ausüben können. Die Hauptursachen in Ihrer Berufsgruppe sind psychische Erkrankungen, Krebserkrankungen und Herz-Kreislauf-Erkrankungen. Bei den körperlich geprägten Berufen kommt noch der Bewegungsapparat hinzu. Berufsunfähig zu sein, heißt nicht, dass gar keine Tätigkeit mehr möglich ist, sondern einfach eine Einschränkung besteht, die sich aber finanziell durchaus bemerkbar macht. Hält man es also für möglich, dass im Laufe des eigenen Arbeitslebens dieser Fall eintreten könnte, ist es unerlässlich, sich gegen die Folgen des (auch temporären) Verlustes der Arbeitskraft abzusichern.

Britta Harden: Abgesehen von feststehenden finanziellen Verbindlichkeiten, die in voller Höhe in die Versicherungssumme eingerechnet werden sollten, muss bei der Versorgung der Familie eine Art zeitlich befristetes Einkommen aus der Versicherungssumme realisiert werden. Für Menschen mit Kindern setzt man das fünffache Bruttojahreseinkommen an, für Menschen mit größeren Kindern oder Paare ohne Kinder das dreifache Bruttojahreseinkommen. Auch die Laufzeit sollte eher länger gewählt und der Vertrag dann lieber vorzeitig aufgehoben werden, wenn der Versicherungsschutz nicht mehr benötigt wird. Eine Laufzeitverlängerung ist zwar in der Regel möglich, jedoch an recht strenge Voraussetzungen gebunden, die unter Umständen nicht gegeben sind, wenn der Zeitpunkt gekommen ist.

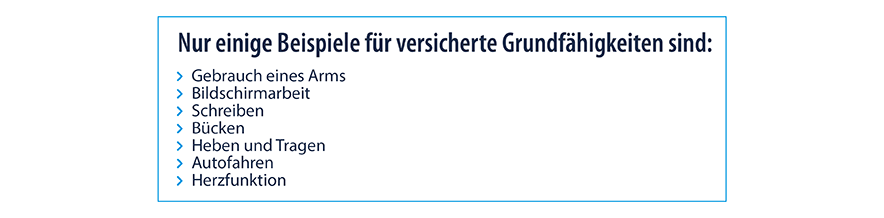

Britta Harden: Ja, mittlerweile schon. Es handelt sich hierbei um die sogenannte Grundfähigkeitsabsicherung. Sollte aufgrund einer Erkrankung oder eines Unfalls eine der versicherten Grundfähigkeiten verloren gehen, wird die Rentenzahlung geleistet. Die Aufnahme erfolgt nach völlig anderen Kriterien als in der Berufsunfähigkeitsversicherung und so entstehen auch für Menschen mit psychischen Vorbelastungen ganz neue Möglichkeiten. In vielen Fällen dient eine solche alternative Versorgung als Übergangslösung, bis eine Berufsunfähigkeitsabsicherung wieder möglich ist.

Gründe für den Verlust sind vielfältig: Krebserkrankung, Erkrankungen des Herz-Kreislauf-Systems oder orthopädische Erkrankungen können dazu führen, dass man über eine oder mehrere Fähigkeiten nicht mehr verfügt.

Heiko Juschkus: Die gesetzliche Pflegepflichtversicherung finanziert die Versorgung von Pflegefällen als eine Art Teilkaskoabsicherung, sodass Pflegebedürftige im Schnitt ca. 2.000 € Eigenanteil im Pflegeheim aus eigenen Mitteln zahlen müssen.

Von daher ist eine private Pflegeversicherung für alle Altersgruppen sinnvoll, je früher ein Vertrag beginnt, desto niedriger sind die Beiträge – und das ein Leben lang.

Heiko Juschkus: Der Vorschlag bezieht sich nur auf den einrichtungseinheitlichen Eigenanteil für die Pflege (derzeit im Schnitt 786 €), also nicht auf die Gesamtkosten im Heim, bei denen Unterkunft, Verpflegung sowie Investitionskosten der Einrichtung die größeren Posten sind. Es bliebe also bei einer Teilkaskoversicherung und eine private Pflegevorsorge ist somit weiter sehr wichtig, um den Sozialfall zu vermeiden.

Die Senkung von Eigenanteilen bei Heimaufenthalten ist selbstverständlich zu begrüßen. Allerdings hilft die vorgeschlagene Begrenzung auf maximal 36 Monate nur bedingt weiter und suggeriert die trügerische Sicherheit, die Pflegekosten würden insgesamt gedeckelt.

Heiko Juschkus: Durch diese Regelung sollen die Angehörigen der Pflegebedürftigen entlastet werden. Doch zunächst wird das Vermögen und damit das Lebenswerk der Eltern für deren eigene Pflege aufgebraucht. Die Kinder werden mit dieser Regelung um ihr Erbe gebracht. Schenkungen, die noch nicht länger als 10 Jahre zurückliegen, werden rückgängig gemacht, um sie für den Pflegeunterhalt einzusetzen. Der Pflegebedürftige selbst wird zum Sozialhilfeempfänger, damit die Pflegekosten gezahlt werden können. Vor all dem schützt eine private Pflegezusatzabsicherung.

Heiko Juschkus: Da gibt es kein „Richtig“ oder „Falsch“. Wir sind nicht auf eine Art der Pflegeversicherung festgelegt, sondern ermitteln die Lösung, die für unseren Kunden in seiner individuellen Situation am besten passt. Dabei ist eine ganzheitliche Betrachtung aller Rahmenbedingungen unverzichtbar.

Eine private Pflegeabsicherung steht grundsätzlich zur freien Verfügung des Versicherten und kann außer für die reinen Pflegekosten auch für die Unterbringungskosten in der Pflegeeinrichtung und für Verpflegung verwendet werden.

Pflegerenten sind kurzfristig zwar teurer als Pflegetagegeldpolicen, dafür aber weitgehend resistent gegen Beitragserhöhungen und damit langfristig womöglich günstiger. Der Zugang zur Rentenleistung ist bei der Pflegerente häufig einfacher, da der behandelnde Arzt oder Facharzt die Pflegebedürftigkeit feststellen kann. Dieser kennt den Patienten in der Regel bereits jahrelang. Beim Pflegetagegeld wird die Leistung gemäß der Einstufung in einen Pflegegrad vom Medizinischen Dienst der Krankenkassen festgestellt.

Ein weiterer Vorteil der Pflegerente besteht darin, dass der Vertrag gekündigt werden kann, solange noch kein Pflegefall vorliegt, und man sich den Rückkaufswert auszahlen lassen kann. Man hat also in diesem Fall nicht „umsonst“ gezahlt.

Die Pflegetagegeldversicherung ist eine reine Risikoabsicherung. Dafür ist der Beitrag deutlich günstiger. Allerdings sind hier Prämienerhöhungen möglich und bei Kündigung des Vertrages wird kein Rückkaufswert ausgezahlt.

Britta Harden: Ja. Denken Sie nicht, dass Krankheit und Invalidität eine Erfindung der Versicherungswirtschaft sind. Abseits aller abstrakten Statistiken werden wir leider täglich vom Gegenteil überzeugt.

Heiko Juschkus: Gerade im Fall des Verlustes der Arbeitskraft und der Pflegebedürftigkeit ist es sinnvoll, diese unkalkulierbaren Risiken gegen einen kalkulierbaren finanziellen Aufwand auszulagern. Und mit Lebensphasenmodellen, die über die Zeit den benötigten Schutz aufbauen, ist eine Absicherung für den Fall der Fälle für alle Menschen finanzierbar.